可轉(zhuǎn)債系列:可轉(zhuǎn)債的價(jià)格因子評(píng)測(cè)

價(jià)格因子可以說是可轉(zhuǎn)債最廣為人知的因子,低價(jià)策略和雙低策略(低價(jià)+低轉(zhuǎn)股溢價(jià)率)也許是可轉(zhuǎn)債最著名的兩個(gè)策略。價(jià)格因子的邏輯也很清晰:由于絕大多數(shù)可轉(zhuǎn)債都是以強(qiáng)贖的方式退出的,在低價(jià)時(shí)買入,等強(qiáng)贖時(shí)賣出,這是個(gè)邏輯較強(qiáng)的中低風(fēng)險(xiǎn)策略。本文對(duì)可轉(zhuǎn)債的價(jià)格因子進(jìn)行評(píng)價(jià)。

評(píng)價(jià)因子有效性常用的方法有兩種:

一是計(jì)算當(dāng)期的因子值和下期的收益率的相關(guān)系數(shù)(即IC值),如果存在明顯的相關(guān)性,那這個(gè)因子就是有效因子。如果是正相關(guān)就是正向因子(因子值越大收益越高),如果是負(fù)相關(guān)就是負(fù)向因子(因子值越小收益越高)。

二是進(jìn)行分組測(cè)試,按因子值把證券分為若干組,看各組的收益是否能明顯區(qū)分,是否單調(diào)。單調(diào)的意思是各組的收益跟分組序號(hào)的一致性,例如:第一組>第二組>第三組>第四組>第五組,此時(shí)分組收益就呈現(xiàn)很好的單調(diào)性。

一、價(jià)格因子的IC值

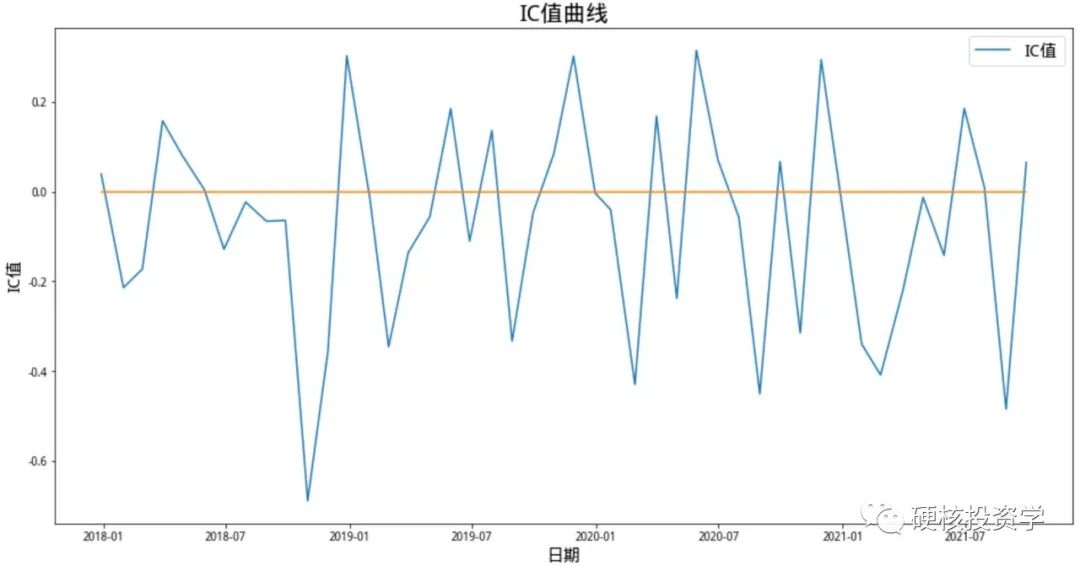

我們計(jì)算從2018年1月至2021年10月,每月價(jià)格因子的IC值,即:每月月初可轉(zhuǎn)債的價(jià)格和月末可轉(zhuǎn)債當(dāng)月的收益率之間的相關(guān)系數(shù)。從2018年開始是因?yàn)橹暗目赊D(zhuǎn)債數(shù)量很少,樣本量太少。

價(jià)格因子IC值的均值(即每個(gè)月IC值的平均值)為 -7.53%,表明價(jià)格因子為一個(gè)負(fù)向因子,轉(zhuǎn)債的價(jià)格跟收益率總體上呈現(xiàn)負(fù)相關(guān),相關(guān)系數(shù)為 -7.53%,這跟大眾的認(rèn)知是一致的。將每個(gè)月的IC值曲線畫出來:

可以看到IC值在大部分時(shí)候都是負(fù)數(shù),還算比較穩(wěn)定。

從分年度的數(shù)據(jù)看,每年的IC值的均值都是負(fù)數(shù),在2018年和2021年可轉(zhuǎn)債的價(jià)格和收益呈現(xiàn)比較明顯的負(fù)相關(guān),但2019年和2020年負(fù)相關(guān)并不明顯。

二、價(jià)格因子的分組測(cè)試

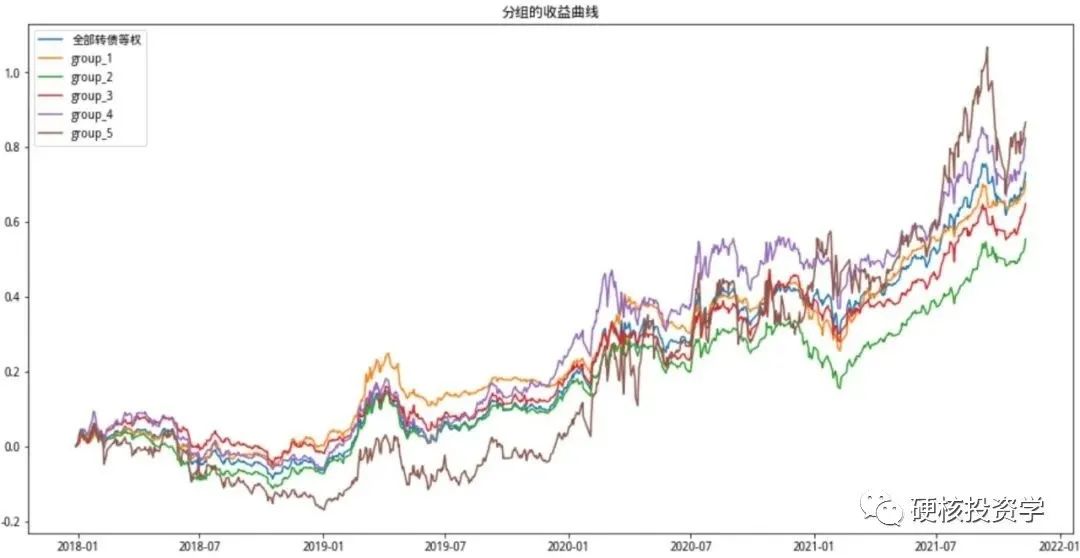

我們從2018年1月至2021年10月,每個(gè)月的月末根據(jù)價(jià)格高低將可轉(zhuǎn)債分為5組,持有至下個(gè)月的月末,然后再重新分組,每月調(diào)倉一次,并將這5組的收益率跟等權(quán)持有全部轉(zhuǎn)債進(jìn)行比較。

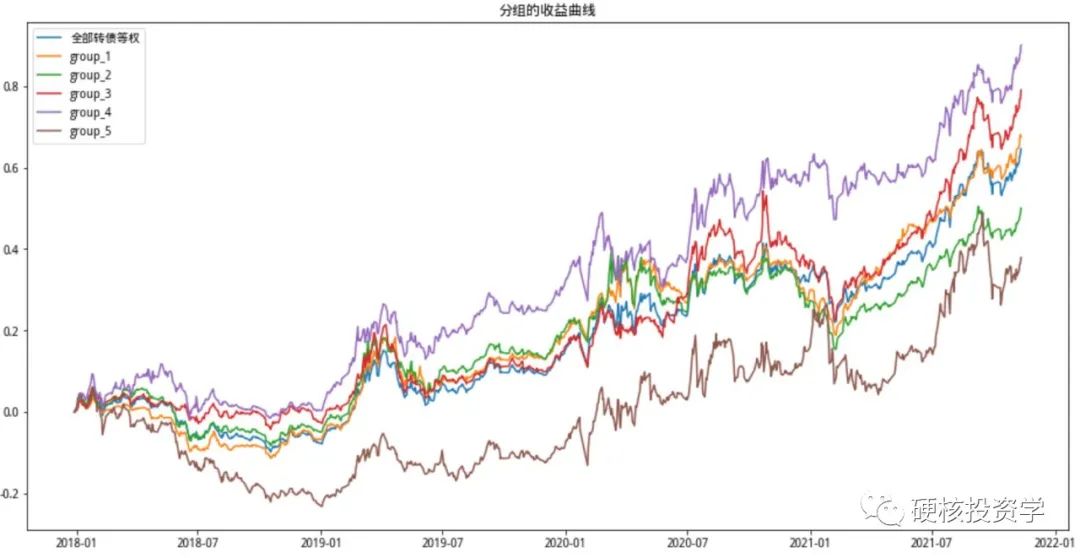

1. 分組的收益曲線如下:

出乎意料的是,各分組的收益曲線糾纏在一起,并沒有顯示出明顯的區(qū)分,作為價(jià)格最低的第一組,收益并不突出。

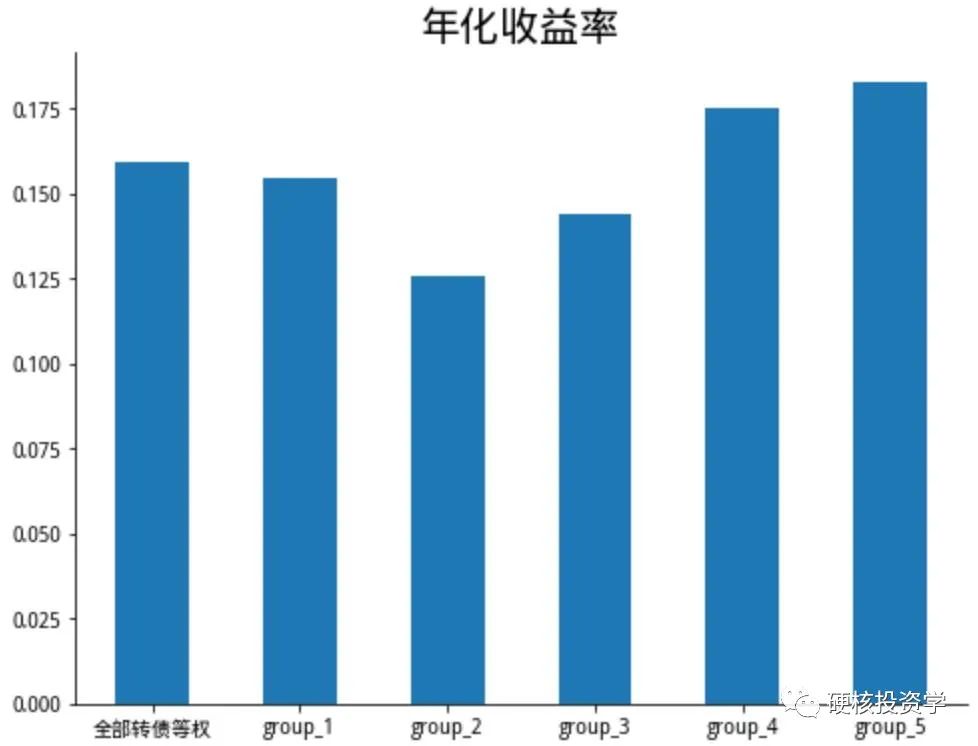

2. 再來看下年化的收益率:

價(jià)格最低一組的年化收益率為15%左右,跟等權(quán)持有全部轉(zhuǎn)債差不多,年化收益率最高的倒反是價(jià)格最高的一組,但各組的差距并不明顯。

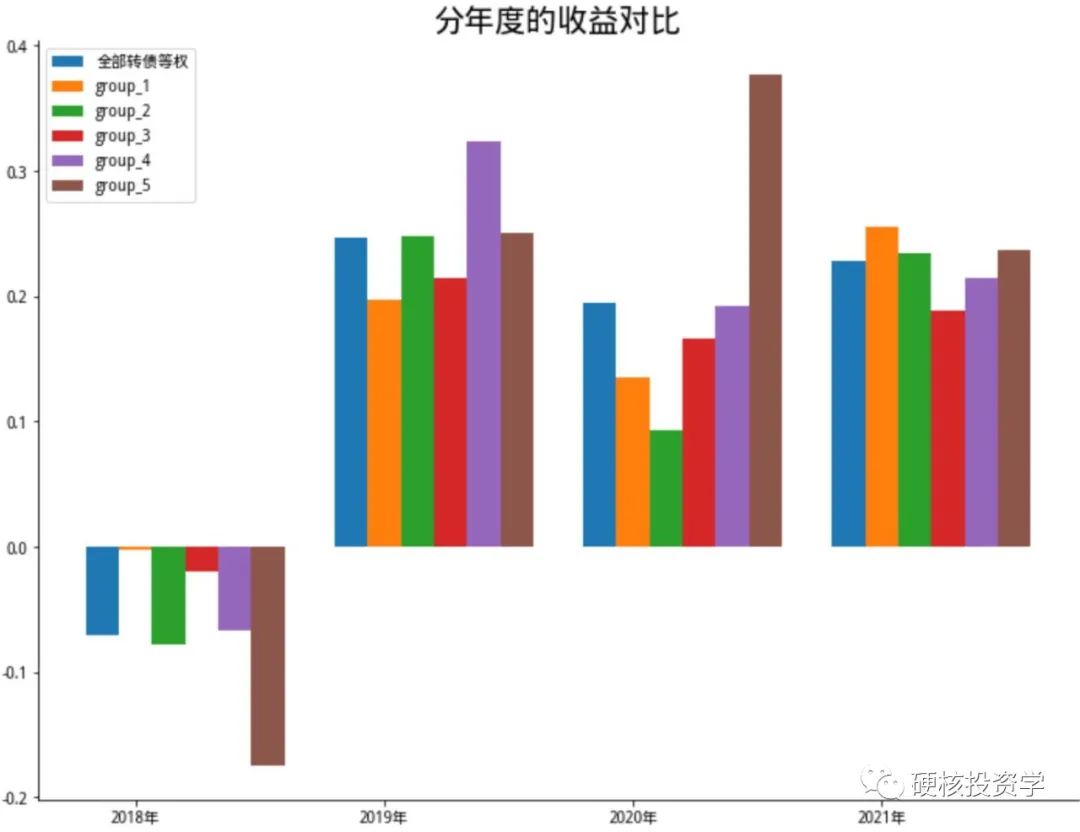

3. 分年度的收益對(duì)比如下:

最低價(jià)格組在2018年和2021年的收益最高,在2019年和2020年并無優(yōu)勢(shì)。這跟前面的IC值測(cè)試中2018年和2021年價(jià)格跟收益呈現(xiàn)比較明顯負(fù)相關(guān),其他年度相關(guān)性并不強(qiáng)的結(jié)果是一致的。

另外,不管在哪一年,分組收益都沒呈現(xiàn)出單調(diào)性,收益的高低跟分組的序號(hào)看不出有什么明顯的關(guān)系。

4. 看下各分組的收益波動(dòng)率的情況,波動(dòng)率代表風(fēng)險(xiǎn),波動(dòng)率越大表明風(fēng)險(xiǎn)越高:

各分組的收益波動(dòng)率符合大眾認(rèn)知,價(jià)格最低的一組波動(dòng)率最低,價(jià)格最高的一組波動(dòng)率最高,并且呈現(xiàn)良好的單調(diào)性(價(jià)格越高收益的波動(dòng)率越高)。

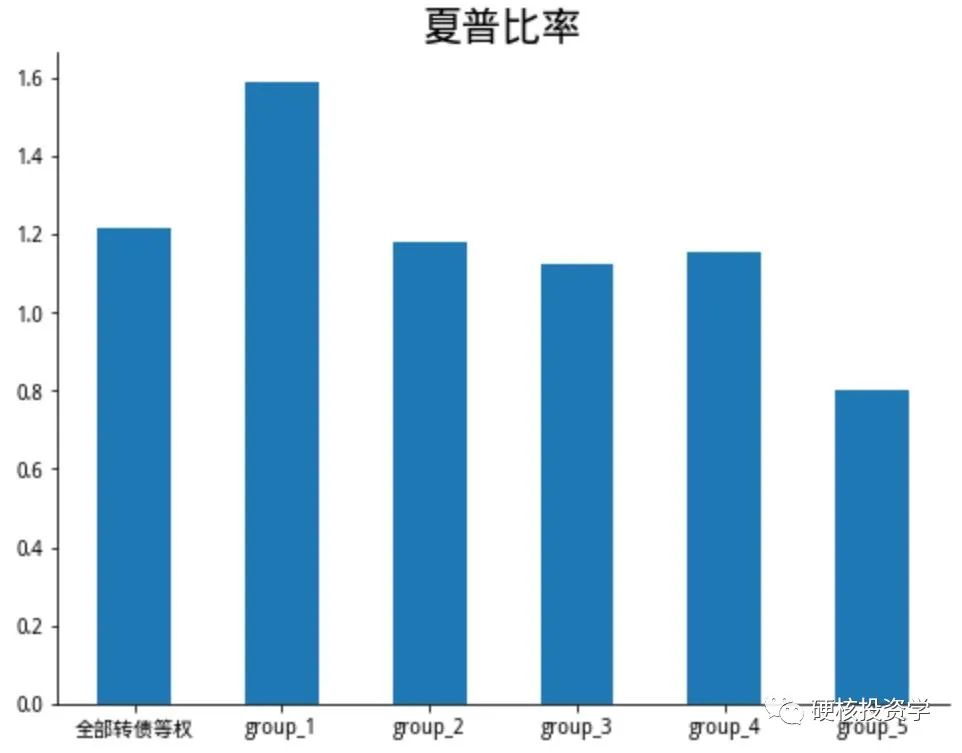

5. 各分組的夏普比率。夏普比率是經(jīng)風(fēng)險(xiǎn)調(diào)整后的收益率,夏普比率越高,表明在同樣的風(fēng)險(xiǎn)條件下獲取的收益率越高。

價(jià)格最低的第一組,由于波動(dòng)率最低,風(fēng)險(xiǎn)最小,因此夏普比率最高;價(jià)格最高的第五組,雖然年化收益率最高,但波動(dòng)率也最大,風(fēng)險(xiǎn)最大,因此夏普比率反而最低。

從上述分析可以看到,價(jià)格因子的分組測(cè)試效果并不好,除了波動(dòng)率低之外,從收益來說很難說是個(gè)有效的因子,這多少還是出乎意料的。上述分組測(cè)試是月度調(diào)倉,那會(huì)不會(huì)是因?yàn)檎{(diào)倉太快,最低價(jià)格組還沒來得及上漲呢?我們將調(diào)倉時(shí)間換為半年調(diào)倉一次,各組的收益曲線如下:

在半年調(diào)倉一次的情況下,價(jià)格最高的第5組收益低于其他組,但價(jià)格最低的第1組仍未表現(xiàn)出明顯的優(yōu)勢(shì),倒反是價(jià)格次高的第4組收益最高,各組收益仍然沒有呈現(xiàn)出單調(diào)性。

三、結(jié)論

可見,在采用定期調(diào)倉的輪動(dòng)策略時(shí),可轉(zhuǎn)債的價(jià)格因子表現(xiàn)并不穩(wěn)定,最低價(jià)格組合在2018年和2021年戰(zhàn)勝了全部轉(zhuǎn)債等權(quán)組合,但在2019年和2020年輸給了全部轉(zhuǎn)債等權(quán)組合,總體收益跟全部轉(zhuǎn)債等權(quán)組合相當(dāng),定期輪動(dòng)買入低價(jià)的可轉(zhuǎn)債并不能取得穩(wěn)定的超額收益。盡管如此,由于最低價(jià)格組合的波動(dòng)率最低,因此夏普比率最大,適合風(fēng)險(xiǎn)偏好較低的投資者。

我們猜想價(jià)格因子在事件策略中也許更有效,比如:在可轉(zhuǎn)債價(jià)格低于某個(gè)閾值時(shí)買入,一直持有至價(jià)格超過某個(gè)閾值時(shí)賣出。這個(gè)猜想是否正確,留待以后驗(yàn)證。

下一篇分析可轉(zhuǎn)債的另一個(gè)著名因子:轉(zhuǎn)股溢價(jià)率因子。

可轉(zhuǎn)債系列的文章:

1. 可轉(zhuǎn)債系列:可轉(zhuǎn)債是否真的攻守兼?zhèn)?/a>