B端智能客服系統(tǒng)的模塊化設(shè)計(jì)

企業(yè)數(shù)字化轉(zhuǎn)型,智能客服的建設(shè)必不可少。隨著人工智能、大數(shù)據(jù)、云計(jì)算等技術(shù)驅(qū)動(dòng),為智能客服行業(yè)的商業(yè)重塑、產(chǎn)業(yè)升級(jí),場(chǎng)景落地提供了底層技術(shù)支持。

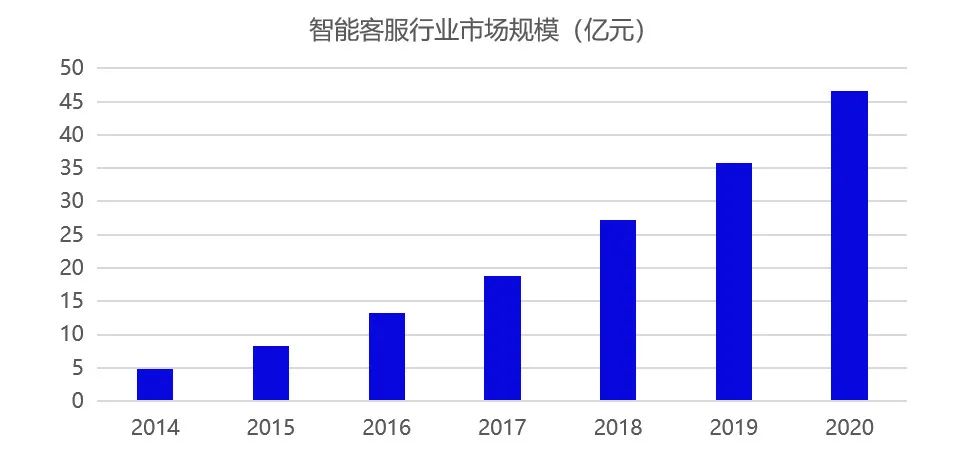

根據(jù)2021年華創(chuàng)咨詢對(duì)智能客服的市場(chǎng)調(diào)研,我國(guó)智能客服行業(yè)市場(chǎng)規(guī)模從2014年的4.88億元,增長(zhǎng)到2020年的46.63億元,整體增幅9.56倍,較2019年環(huán)比增長(zhǎng)30.32%。

智能客服通過(guò)智能交互機(jī)制,設(shè)置外呼策略、語(yǔ)義識(shí)別意圖,實(shí)現(xiàn)自動(dòng)問(wèn)答、自動(dòng)撥號(hào)、受理工單、自動(dòng)記錄、智能提醒和轉(zhuǎn)接人工等服務(wù),是金融企業(yè)貸后環(huán)節(jié)不可或缺的工具。

相對(duì)人工客服而言,智能客戶可以提高工作效率,加大并行服務(wù)人次,加快響應(yīng)效率,降低投入成本等。

做智能客服行業(yè)的公司主要有小i機(jī)器人、Udesk、快商通、華創(chuàng)微課等,主要應(yīng)用場(chǎng)景涉及金融、電商、醫(yī)療、教育等領(lǐng)域,并提供AI外呼、在線客服、實(shí)體機(jī)器人、工單處理等產(chǎn)品或服務(wù)。

企業(yè)名稱 | 核心產(chǎn)品 | 應(yīng)用領(lǐng)域 |

小i機(jī)器人 | 智能客服、政務(wù)、語(yǔ)音、機(jī)器人、云服務(wù) | 金融、電商、手機(jī) |

Udesk | 智能客服、工單系統(tǒng)、外呼、電銷、機(jī)器人 | 金融、零售、教育、醫(yī)療、汽車、制造 |

快商通 | 智能客服、機(jī)器人 | 醫(yī)療、教育 |

華創(chuàng)微課 | 智能客服、預(yù)警、催收、問(wèn)答、機(jī)器人 | 金融、教育、電商、醫(yī)療、園區(qū)、基建 |

智能客服系統(tǒng)主要通過(guò)語(yǔ)音識(shí)別(ASR)、語(yǔ)義理解、語(yǔ)音合成(TTS)、模型訓(xùn)練、對(duì)話管理、知識(shí)圖譜和數(shù)據(jù)處理等方式,來(lái)提升客服效率和節(jié)約人力成本,被應(yīng)用在流程專業(yè)化、客群基數(shù)大、咨詢頻次高、問(wèn)題重復(fù)多的金融、電商、醫(yī)療等行業(yè)。

對(duì)于在數(shù)字化轉(zhuǎn)型的金融企業(yè)而言,做智能客服系統(tǒng)的首要問(wèn)題是如何模塊化設(shè)計(jì)。

所謂的模塊化設(shè)計(jì),就是將產(chǎn)品的某些要素組合在一起,構(gòu)成一個(gè)具有特定功能的子系統(tǒng),將這個(gè)子系統(tǒng)作為通用性的模塊,與其他產(chǎn)品或要素進(jìn)行多種組合,構(gòu)成新的系統(tǒng),產(chǎn)生多種不同功能或相同功能、不同性能的系列產(chǎn)品。

模塊化設(shè)計(jì)的根本目的是避免重復(fù)“造輪子”,快速產(chǎn)出產(chǎn)品,增加功能重用性、提高系統(tǒng)擴(kuò)展性。

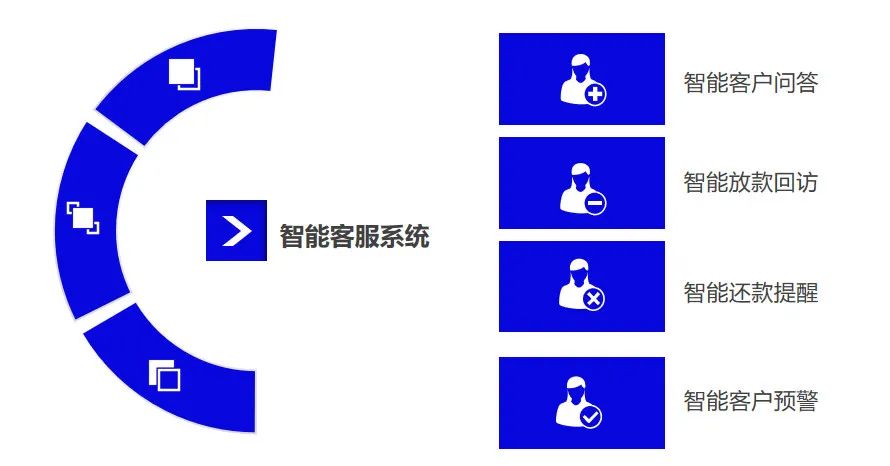

以智能客服系統(tǒng)為例,我們把一個(gè)很復(fù)雜的新核心交易系統(tǒng),按照貸后業(yè)務(wù)屬性,劃分成客戶問(wèn)答、放款回訪、還款提醒、績(jī)效統(tǒng)計(jì)等模塊,每個(gè)模塊完成一個(gè)確定的功能,并在模塊之間建立業(yè)務(wù)聯(lián)系,通過(guò)模塊間的相互協(xié)作,輔助系統(tǒng)提升客服效率。

1.智能客戶問(wèn)答

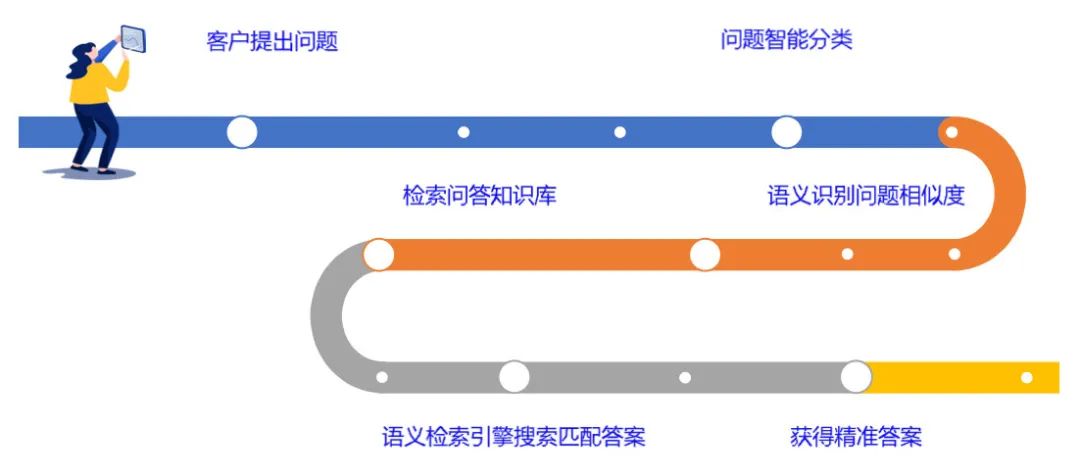

基于深度機(jī)器學(xué)習(xí)的智能問(wèn)答流程:首先,自動(dòng)識(shí)別客戶提出的問(wèn)題,將問(wèn)題進(jìn)行歸類;其次,通過(guò)語(yǔ)義識(shí)別對(duì)比問(wèn)題相似度,檢索問(wèn)答知識(shí)庫(kù);然后,AI語(yǔ)義檢索引擎搜索匹配答案,最后,給用戶提供最終答復(fù)。

以智能客服問(wèn)答為例,我們通話中進(jìn)行錄音,詳盡對(duì)話記錄,利用語(yǔ)音識(shí)別技術(shù)將客戶通話聲音,解析為更小的聲音單元,借助聲學(xué)模型及深度學(xué)習(xí)的數(shù)據(jù)模型,轉(zhuǎn)換為對(duì)應(yīng)的文字。

然后,通過(guò)語(yǔ)言模型進(jìn)行處理,得到可能性最優(yōu)的服務(wù)日志,并按申請(qǐng)、查詢、建額、提款、還款、其他等類型對(duì)日志進(jìn)行分類管理。

點(diǎn)擊“一鍵解析”后,將日志提取轉(zhuǎn)換成基本問(wèn)答,然后通過(guò)人工對(duì)問(wèn)題和答案進(jìn)行優(yōu)化,以便準(zhǔn)確理解用戶訴求。

語(yǔ)料庫(kù)庫(kù)實(shí)現(xiàn)問(wèn)題自動(dòng)更新,語(yǔ)義識(shí)別支持相似問(wèn)題歸類,從而不斷豐富問(wèn)題庫(kù),自動(dòng)解答客戶提出的預(yù)設(shè)問(wèn)題。

智能客服問(wèn)答是通過(guò)策略回復(fù)客戶,自動(dòng)解決90%以上常見問(wèn)題。

關(guān)鍵在于高并發(fā)應(yīng)對(duì)海量問(wèn)答,提升多輪對(duì)話的問(wèn)題解決效果,以及語(yǔ)義檢索引擎精準(zhǔn)識(shí)別客戶問(wèn)題,需要我們不斷的對(duì)機(jī)器人進(jìn)行深度學(xué)習(xí)和語(yǔ)義訓(xùn)練。

2.智能放款回訪

放款回訪主要是檢查貸款用途是否真實(shí)有效,手續(xù)是否合規(guī)恰當(dāng),借款主體是否真實(shí),加強(qiáng)客戶服務(wù),監(jiān)督銀行內(nèi)部操作人員行為。

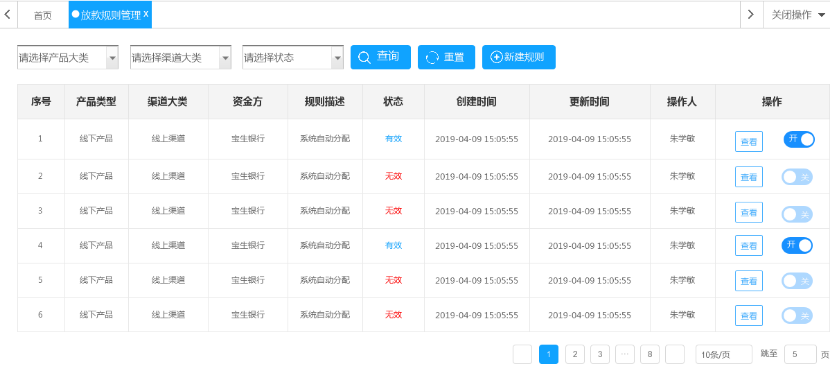

基于產(chǎn)品大類、渠道大類和資金源及客服人員等維度,創(chuàng)建多維度組合的放款規(guī)則,即可創(chuàng)建多筆放款規(guī)則,滑動(dòng)開關(guān)來(lái)控制規(guī)則的有效性,系統(tǒng)根據(jù)放款規(guī)則自動(dòng)跑批。

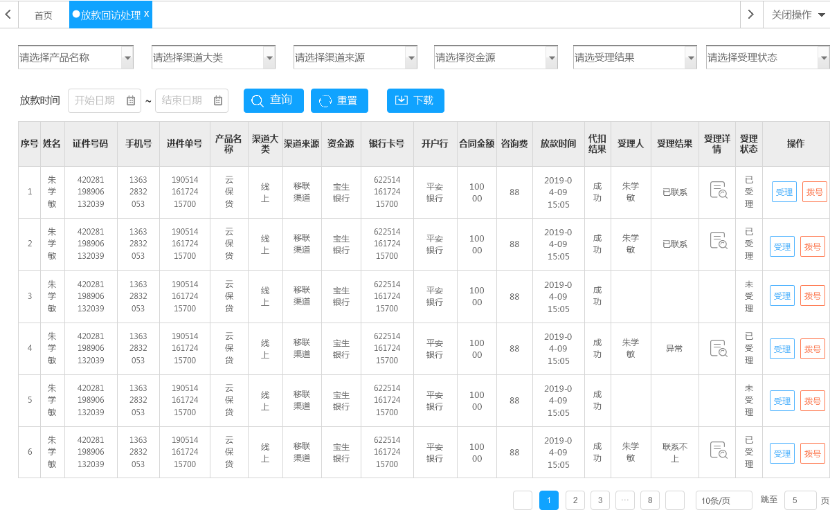

系統(tǒng)自動(dòng)跑批統(tǒng)計(jì)當(dāng)天前一周放款成功的數(shù)據(jù),將已放款且未回訪的案件,分配給客服主管及其名下的所有在職客服人員,并按分配的角色做權(quán)限控制,支持受理案件、查看受理詳情和撥號(hào)等功能。

客服人員指派機(jī)器人去自動(dòng)“撥號(hào)”聯(lián)系客戶,并將受理詳情及結(jié)果記錄在系統(tǒng)。

對(duì)于機(jī)器人無(wú)法處理的案件,可以通過(guò)人工介入的方式去處理。我們可以通過(guò)客服主管操作批量放款轉(zhuǎn)件,將案件轉(zhuǎn)派給其他客服人員。

3.智能還款提醒

在數(shù)字金融時(shí)代,用戶還款提醒需要更及時(shí),但大量人工客服介入,效率低下。我們可以通過(guò)機(jī)器人在臨近還款日,自動(dòng)發(fā)送信息,或一鍵外呼提醒客戶到了還款時(shí)間,提升客戶還款的響應(yīng)速度。

智能還款提醒主要包括款提醒規(guī)則、自動(dòng)提醒還款和人工提醒,可以有效減少企業(yè)融資過(guò)程中信息不對(duì)稱問(wèn)題,幫助客戶經(jīng)理實(shí)時(shí)掌控,足不出戶完成貸后管理。

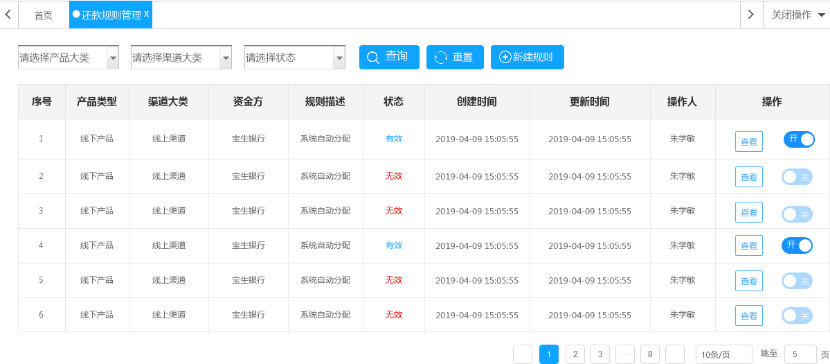

基于貸款產(chǎn)品的還款時(shí)間、還款金額和渠道來(lái)源設(shè)定還款提醒規(guī)則,監(jiān)測(cè)不同產(chǎn)品類型、合作渠道和資金方的還款異常的客戶,產(chǎn)生有效預(yù)警信息,可以有效降低還款逾期風(fēng)險(xiǎn),逐步提高貸后風(fēng)控水平。

在每月15日和20日系統(tǒng)定時(shí)跑批處理當(dāng)月未還款的數(shù)據(jù),通過(guò)自動(dòng)撥打電話、自動(dòng)發(fā)郵件、自動(dòng)發(fā)短信提醒客戶還款,每操作一筆還款成功都要及時(shí)沖賬處理。

智能客服可以操作受理案件、查看受理詳情和撥號(hào)聯(lián)系客戶等功能,并針對(duì)不同貸款客群,采取差異化話術(shù)策略。

智能客服并不能完全代替人工客服,對(duì)于自動(dòng)提醒多次無(wú)人接聽或拒接的還款逾期案件,由人工客戶與客戶對(duì)接。

根據(jù)與貸款客戶的對(duì)話,更新問(wèn)題庫(kù)和用戶標(biāo)簽,以便采取下一步客戶預(yù)警措施。

4.智能客戶預(yù)警

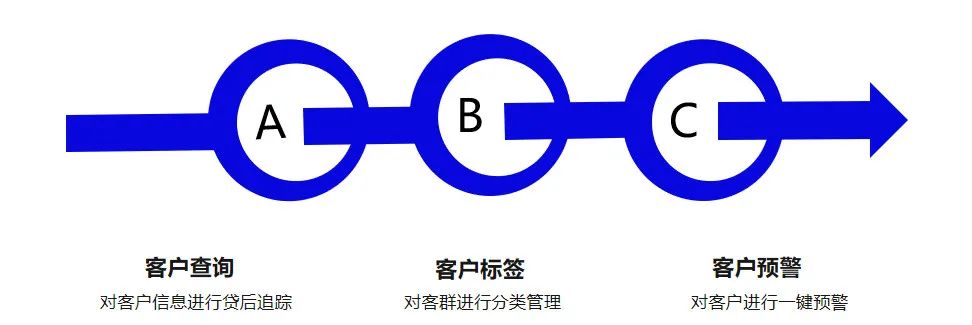

智能客服通過(guò)查詢客戶的實(shí)時(shí)金融數(shù)據(jù),了解用戶狀態(tài)及用戶偏好,對(duì)金融企業(yè)客戶風(fēng)險(xiǎn)特征進(jìn)行客戶標(biāo)簽分類,捕捉一些影響客戶還款的風(fēng)險(xiǎn)事件,為客戶預(yù)警提供客觀的決策依據(jù)。

傳統(tǒng)的貸款用戶是基于用戶的貸款行為進(jìn)行分層的,智能預(yù)警的關(guān)鍵是對(duì)客戶進(jìn)行分層管理。

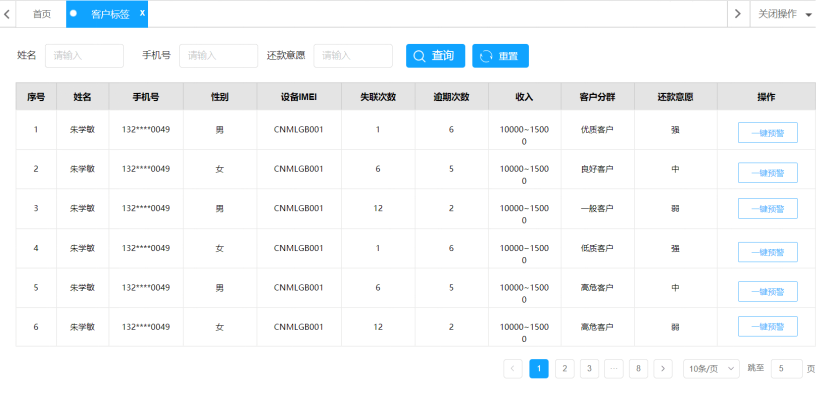

我們可以通過(guò)系統(tǒng)自動(dòng)預(yù)警,提取文本特征,解析關(guān)鍵詞,按設(shè)備IMEI、失聯(lián)次數(shù)、逾期次數(shù)、還款意愿等對(duì)客群進(jìn)行分類管理,自定義客戶標(biāo)簽,智能構(gòu)建客戶AI畫像。

基于NLP技術(shù),通過(guò)事先設(shè)置的模型進(jìn)行分析客戶意向和意圖,自動(dòng)風(fēng)險(xiǎn)預(yù)警,及時(shí)發(fā)現(xiàn)業(yè)務(wù)風(fēng)險(xiǎn),提升企業(yè)抗風(fēng)險(xiǎn)能力。

風(fēng)控人員可以利用內(nèi)外部數(shù)據(jù)、智能分析和風(fēng)險(xiǎn)預(yù)警模型,對(duì)履約情況差、關(guān)聯(lián)風(fēng)險(xiǎn)高、行為風(fēng)險(xiǎn)多、財(cái)務(wù)風(fēng)險(xiǎn)大、還款意愿低等維度的企業(yè)主,通過(guò)還款提醒、智能催收的方式,進(jìn)行風(fēng)險(xiǎn)感知和風(fēng)險(xiǎn)預(yù)警。

依托數(shù)字技術(shù)的發(fā)展,智能客服系統(tǒng)已經(jīng)成為一個(gè)集數(shù)字化、智能化和線上化的綜合金融服務(wù)平臺(tái),為金融企業(yè)開源節(jié)流、降本增效,并提升客戶服務(wù)體驗(yàn)。