Python量化交易概述

第一節(jié) 簡介

概述

量化交易 (Quantitative Trading) 是借助現(xiàn)代統(tǒng)計學(xué)和數(shù)學(xué) (機(jī)器學(xué)習(xí)) 的方法, 利用計算機(jī)技術(shù)來進(jìn)行交易的證券投資方式.

量化交易從龐大的歷史數(shù)據(jù)中海選能帶來超額收益的多種 “大概率” 事件以定制策略. 用數(shù)量模型驗證及固化這些規(guī)律和策略, 然后嚴(yán)格執(zhí)行已固化的策略來指導(dǎo)投資. 從而獲得可以持續(xù)的, 穩(wěn)定且高于平均收益的超額回報.

量化交易從龐大的歷史數(shù)據(jù)中海選能帶來超額收益的多種 “大概率” 事件以定制策略. 用數(shù)量模型驗證及固化這些規(guī)律和策略, 然后嚴(yán)格執(zhí)行已固化的策略來指導(dǎo)投資. 從而獲得可以持續(xù)的, 穩(wěn)定且高于平均收益的超額回報.

要求:

熟悉 numpy 和 pandas1. 對機(jī)器學(xué)習(xí)有一定基本的了解 注: 不會的同學(xué)可以去看我之前寫的教程.

量化交易的歷史

量化交易的產(chǎn)生

1969 年, 愛德華索普利利用他發(fā)明的 “科學(xué)股票市場系統(tǒng)” (實際上是一種股票權(quán)證定價模型), 成立了第一個量化投資基金. 索普也被稱為量化投資的鼻祖.

量化交易的興起

1988 年, 詹姆斯西蒙斯成立了大獎?wù)禄? 從事高頻交易和多策略交易. 基金成立 20 多年以來收益率達(dá)到了年化 70% 左右, 除去報酬后達(dá)到 40% 以上. 西蒙斯也因此被稱為 “量化對沖之王”.

量化交易的繁榮

1991 年, 彼得穆勒發(fā)明了 alpha 系統(tǒng)策略, 開始使用計算機(jī) + 金融數(shù)據(jù)來設(shè)計模型, 構(gòu)建組合.

國內(nèi)量化交易的發(fā)展史

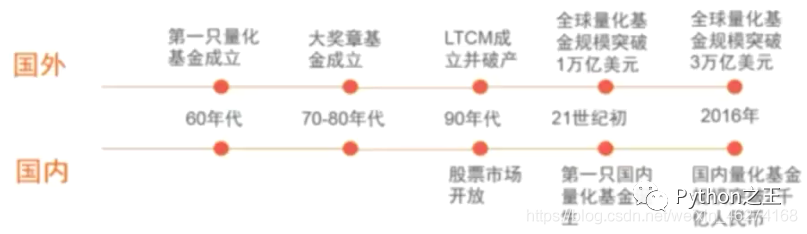

我們通過一張圖來對比國內(nèi)國外的發(fā)展歷史:  國內(nèi) 2012 年到 2016 年量化對沖策略管理的資金規(guī)模增長了 20 倍,管理期貨策略更是增長了 30 倍,增長的速度是所有策略中最快的. 相比美國量化基金發(fā)展歷程, 中國現(xiàn)在基本處于美國 90 年代至 21 世紀(jì)之間的階段.

國內(nèi) 2012 年到 2016 年量化對沖策略管理的資金規(guī)模增長了 20 倍,管理期貨策略更是增長了 30 倍,增長的速度是所有策略中最快的. 相比美國量化基金發(fā)展歷程, 中國現(xiàn)在基本處于美國 90 年代至 21 世紀(jì)之間的階段.

2010 年, 滬深 300 股指期貨上市, 此時的量化基金終于具備了可行的對沖工具, 各種量化投資策略如 alpha 策略, 股指期貨套利策略才真正有了大展拳腳的空間. 可以說2010年是中國量化投資元年.

2013~2015 年股指新政之前可以說是國內(nèi)量化基金有史以來最風(fēng)光的一段時期. 國內(nèi)量化投資機(jī)構(gòu)成批涌現(xiàn), 國內(nèi)量化投資高速發(fā)展.

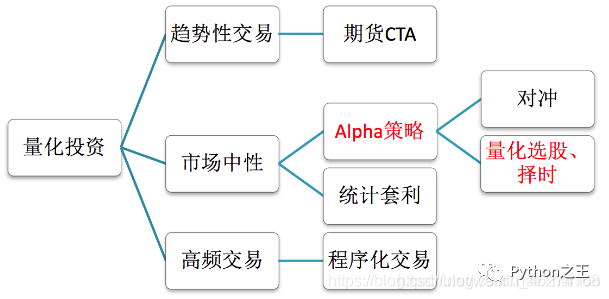

量化交易分類

我們所做的量化投資: 市場中性策略 (量化分析)

趨勢性交易

趨勢性交易: 適合一些主觀交易的高手, 用技術(shù)指標(biāo)作為輔助工具在市場中如魚得水的. 但如果只用各種技術(shù)指標(biāo)或指標(biāo)組合作為核心算法構(gòu)建核心模型, 無法實現(xiàn)長期盈利.

趨勢化交易適合金融準(zhǔn)儀出生, 對財務(wù)以及金融市場非常了解的人員. 趨勢性交易一般也會做一些量化分析操作.

市場中性策略

市場中性策略: 在任何市場環(huán)境下風(fēng)險更低, 收益穩(wěn)定性更高, 資金容量更大. 適合一些量化交易者, 發(fā)現(xiàn)市場中的 alpha 因子賺取額外收益. 例如股票與股指期貨的對沖策略等.

市場中性策略適合擅長編程, 機(jī)器學(xué)習(xí), 數(shù)據(jù)挖掘, 量化交易的人員. 在接下來的幾周內(nèi)我會重點解釋市場中性策略.

高頻交易

高頻交易: 在極短的時間內(nèi)頻繁買進(jìn)賣出, 完成多次大量的交易. 此類交易方式對硬件系統(tǒng)以及市場環(huán)境要求極高, 所以只有在成熟市場中的專業(yè)機(jī)構(gòu)才會得以應(yīng)用.

高頻交易適合一些算法高手, 使用 C / C++ 去進(jìn)行算法交易.

不同金融產(chǎn)品的投資技術(shù)

股票

股票的投資: 市場中性策略占大多數(shù), 涉及少量的趨勢性策略, Alpha 策略.

期貨

期貨的投資: 趨勢性交易站大多數(shù), 涉及少量的 CTA 策略, 統(tǒng)計套利, Alpha 策略.

量化交易的優(yōu)勢

嚴(yán)格的紀(jì)律性

嚴(yán)格執(zhí)行投資策略, 而不是隨投資者情緒的變化而隨意更改. 這樣可以克服人性的弱點, 如貪婪, 恐懼, 僥幸心理. 也可以克服認(rèn)知偏差.

完備的系統(tǒng)

首先表現(xiàn)在多層次. 包括在大類資產(chǎn)配置, 行業(yè)選擇, 精選個股三個層次上我們都有模型.

其次是多角度. 量化交易的核心投資思想包括宏觀周期, 市場結(jié)構(gòu), 估值, 成長, 盈利質(zhì)量, 分析師盈利預(yù)測, 市場情緒等多個角度.

最后是多數(shù)據(jù), 就是海量數(shù)據(jù)的處理. 人腦處理信息的能力是有限的, 當(dāng)一個資本市場只有 100 只股票, 這對定性投資基金經(jīng)理是有優(yōu)勢的, 他可以深刻分析這 100 家公司. 但在一個很大的資本市場, 比如有成千上萬只股票的時候, 強(qiáng)大的定量化交易的信息處理能力能反映它的優(yōu)勢. 能捕捉更多的投資機(jī)會, 拓展更大的投資機(jī)會.

靠數(shù)據(jù)模型取勝

股票的實際操作過程中, 運(yùn)用概率分析, 提高買賣成功的概率.

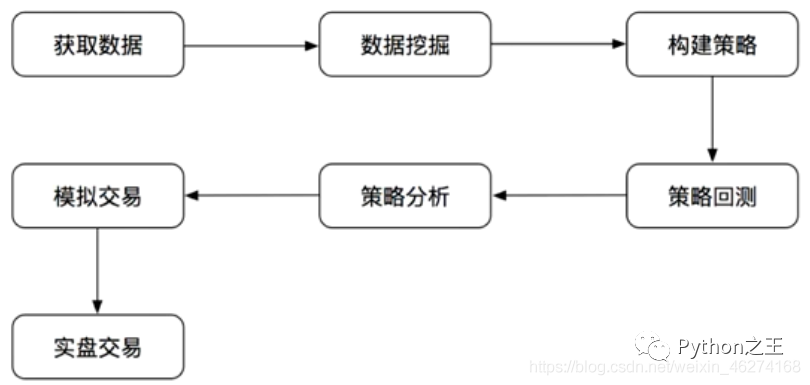

量化交易研究流程

量化回測框架提供完整的數(shù)據(jù), 以及回測機(jī)制進(jìn)行測量評估研究. 并能夠?qū)崟r進(jìn)行模擬交易, 為實盤交易提供選擇. 研究流程:

流程內(nèi)容

獲取數(shù)據(jù):

公司財務(wù), 新聞數(shù)據(jù)- 基本行情數(shù)據(jù) 數(shù)據(jù)分析挖掘: 傳統(tǒng)分析方法, 機(jī)器學(xué)習(xí), 數(shù)據(jù)挖掘方法- 數(shù)據(jù)處理, 標(biāo)準(zhǔn)化, 去極值, 中性化分組回測, 行業(yè)分布 構(gòu)建策略: 獲取歷史行情, 歷史持倉信息, 調(diào)倉記錄等- 止盈止損單, 限價單, 市價單 回測: 股票漲跌聽, 停復(fù)牌處理- 市場沖擊, 交易滑點, 手續(xù)費(fèi) 策略分析: 訂單分析, 成交分析, 持倉分析 模擬交易: 接入實時行情, 實時獲取成交回報- 實時監(jiān)控, 實時歸因分析 實盤交易: 接入真實債券商賬戶

分析結(jié)果

我們最終想要的結(jié)構(gòu)就是在回測中表現(xiàn)的較好的分析方法和策略. 比如:  量化策略是指使用計算機(jī)作為工具, 通過一套固定的邏輯來分析, 判斷和決策. 量化策略既可以自動執(zhí)行. 其實策略也可以理解為, 分析數(shù)據(jù)之后, 決策買什么以及交易時間.

量化策略是指使用計算機(jī)作為工具, 通過一套固定的邏輯來分析, 判斷和決策. 量化策略既可以自動執(zhí)行. 其實策略也可以理解為, 分析數(shù)據(jù)之后, 決策買什么以及交易時間.

總結(jié)

股票的量化投資可以說是一種價值投資, 我們所做的也是去挖掘市場中的價值股票. 而非去預(yù)測股票的漲跌來進(jìn)行投資等等.

最終量化分析是眾多投資機(jī)構(gòu)的工具, 分析手段而已.