市值蒸發(fā)超6000億,中國平安還能守住萬億市值嗎?

核心業(yè)務失速,6000億市值灰飛煙滅。

全文3807字,閱讀約需8分鐘

文|七公

來源|節(jié)點財經

ID:jiedian2018

題圖|Pixabay

最近一段時間,不管是大盤是漲是跌,中國平安(601318.SH)的表現(xiàn)都相當穩(wěn)定,那就是不斷地下跌。

從去年11月30日高點的94.62元/股算起,中國平安累計跌幅超40%,市值蒸發(fā)超6000億元,占同期申萬保險板塊市值縮水量的一半以上,相當于跌沒了一個海康威視!

隨著中國平安股價一路走低,投資者們坐不住了,類似“中國平安股票現(xiàn)在可以買嗎?”、“中國平安還有下跌空間嗎?”、“平安還有投資價值嗎?”的討論日漸激烈。

作為大金融保險龍頭標桿之一,市場倚重的白馬股,中國平安咋就不香了?風起于青萍之末,浪成于微瀾之間,一切亦有跡可循。

從千億資產到萬億資產

平安在不漲和大漲間搖擺

時間撥回到20世紀80年代,將近而立之年的馬明哲跟著淘金大潮來到了深圳蛇口——中國改革開放最早的“試驗田”。

在這里,他當過工人,做過通訊員,最終落腳社保公司,為日后的職業(yè)生涯積累經驗。

經過兩年多打拼,馬明哲越發(fā)意識到當時我國保險制度的不合時宜和滯后性,他提出模仿香港,走商業(yè)保險的路子,將雇主責任險轉變?yōu)楣kU,從新的險種入手,避免原來雇主繳納的保險金貶值。

但這一提議很快就被以“工傷保險屬于商業(yè)保險模式,不在社保公司的經營范圍”為由遭到拒絕。

彼時,開創(chuàng)一家新型保險公司的念頭在馬明哲心里扎下了根。此后幾年,他忙于遞交申請,修改材料,奔波于讓想法成為現(xiàn)實。

1988年,改革開放帶來保險業(yè)政策松動的機會,在時任蛇口工業(yè)區(qū)總指揮袁庚的支持,以及馬明哲不懈的溝通與努力下,中國第一家股份制、地方性的保險企業(yè),即深圳平安保險公司成立,馬明哲擔任總經理。

1994年,平安引入外部投資者高盛和摩根士丹利,借助外資更加精細的管理方式和市場化原則,業(yè)務規(guī)模迅速擴大,壽險業(yè)務超越友邦,證券、信托、期貨業(yè)務逐步組建和營運。

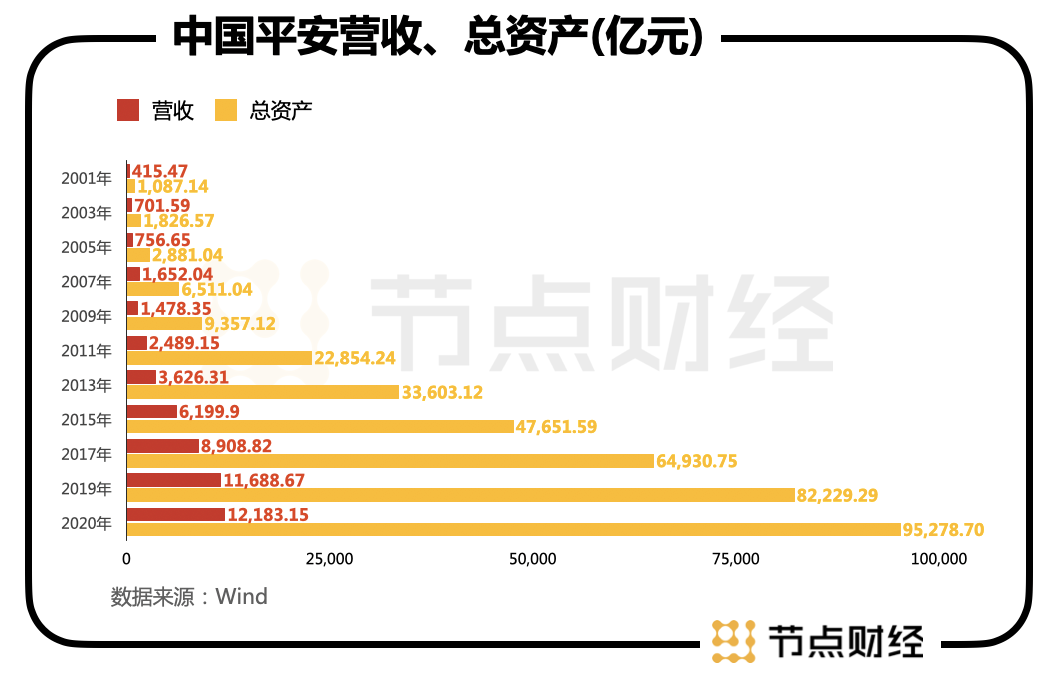

到2001年,中國平安總資產已達1087億元,營收415.47億元,公司也在2004年、2007年分別完成A股和H股上市。

2010年之后,迎著移動互聯(lián)網(wǎng)和金融科技摧枯拉朽的大勢,平安在馬明哲的率領下繼續(xù)拓寬邊界,先后成立了陸金所、平安壹錢包、平安好醫(yī)生、平安好房、前海征信、金融壹賬通、醫(yī)保科技等主題公司。目前,汽車之家、平安好醫(yī)生、金融壹賬通、陸金所均已登陸資本市場。

截至2020年末,平安已成為一艘囊括保險、銀行、信托、證券、投資、理財?shù)娜普战鹑诤侥福瑺I收超1.2萬億,資產總額接近10萬億。

縱看中國平安上市以來的業(yè)績,每年都實現(xiàn)盈利,只有在2008年金融危機和2020年的時候出現(xiàn)過負增長,ROE近四年穩(wěn)定在20%以上,現(xiàn)金分紅股息率方面保持在2%以上,“白馬股”名副其實。

但觀其股價走勢,平安并非徐徐向上,而是一直在不漲和大漲之間顛簸。

我們把這些年平安A股的年度漲跌進行比較,2007-2020年分別為113%、-74%、103%、2.7%、-36.58%、30.65%、-6.38%、75%、-2.35%、-0.05%、93%、-16.3%、50%、3.89%,波動明顯,估值也從高峰時期的上百倍下降到如今的10倍左右。

換言之,如果你拿著中國平安,應該非常考驗判斷力和定力,因為很有可能一朝回到“解放前”。

2019年4月,馬明哲在回應平安股價問題時說到:“投資平安一定要有耐心,我們相信平安的責任是為忠誠的股東提供長期、可持續(xù)的增加價值的服務,也希望平安越來越多長期投資者。”

以7月23日的收盤價計,當前平安的股價差不多和2018年水平相當。這么看,馬明哲給投資者吃下的“定心丸”療效還需商榷。

核心業(yè)務失速

資本很憂心?

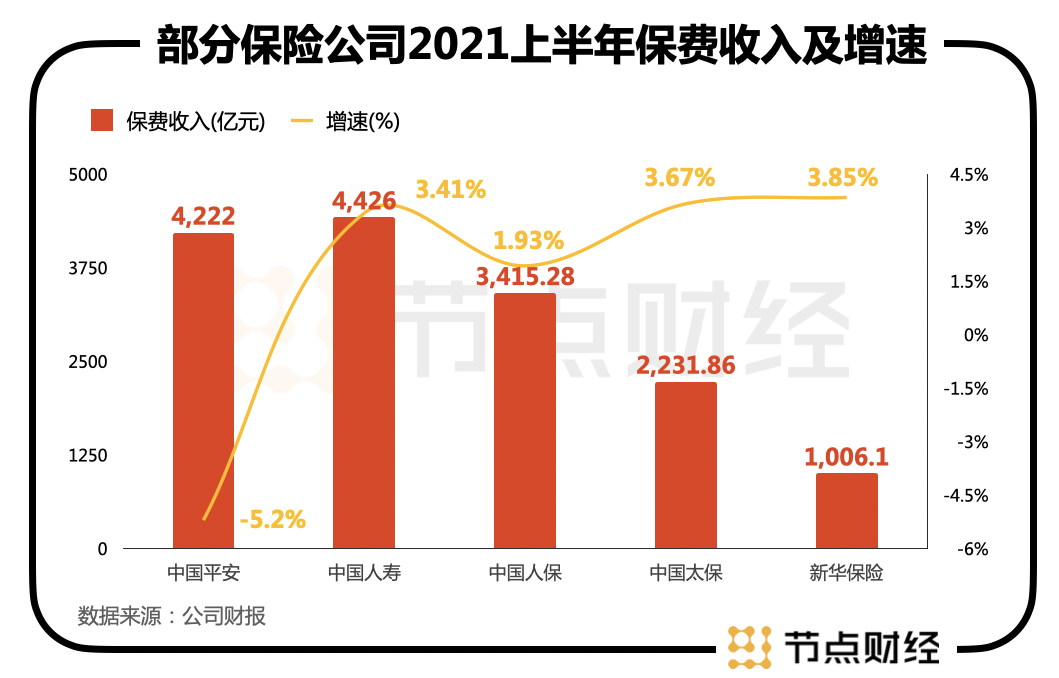

7月15日晚間,中國平安公布了今年上半年的成績單,其保費收入4222億元,同比上年的4452億元略微下降5.2%。

同期,中國人壽、中國人保、中國太保和新華保險的保費收入分別為4426億元、3415.28億元、2231.86億元和1006.10億元,對應同比增幅為3.41%、1.93%、3.67%和3.85%。

拉長時間軸,2017年后,中國平安開始進入了緩步慢行階段,并且越走越慢,保費收入增速從28.87%下降至18.94%,并一步步降至2020年的0.34%;而退保率則一路從2017年的1.3%走高到2020年的1.7%。

如果說2020年的停滯不前有情可原,那2021年正常的生產生活基本全面恢復,行業(yè)小伙伴紛紛反彈復蘇,平安“不進反退”的數(shù)據(jù),只能說明一個情況:公司的核心業(yè)務,業(yè)績的“壓艙石”已然失速。

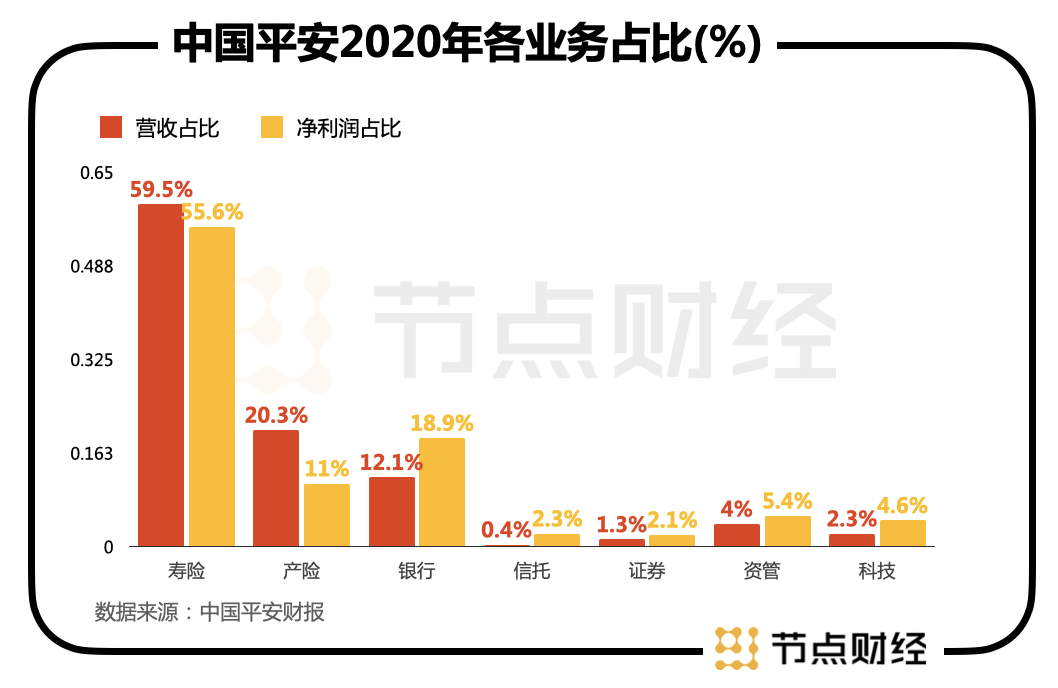

無疑,這才是真正讓資本市場擔憂的。雖然平安的盤子很大,內容趨向綜合多元,但可以明確的是,以壽險為主的保費收入仍是公司的主要收入來源,2020年營收占比在6成以上,也是其開展投資、創(chuàng)新金融工具的“底”。

平安的堅定擁躉者,私募大佬李馳曾公開表示:“平安的保費收入趨勢一天不停止增長,平安的投資價值就一天沒有結束。”言下之意,如果平安的保費收入不增長了,就沒有投資價值了?

事實是,在持有平安13年,李馳于今年 6月26日發(fā)微博自曝已清倉中國平安,引發(fā)了投資者熱議。

而保費失速從平安代理人數(shù)量的逐年減少也可見一斑。

據(jù)財報顯示,2020年平安月均代理人數(shù)量105萬人,較2019年的120萬人減少12.3%;2019年月均代理人數(shù)量較2018年的132萬人減少9.1%;截至2021年一季度,這一規(guī)模再度下降到98.57萬人。

隨著金融技術的進步,過往人海戰(zhàn)術的強大作用力在保險業(yè)有所弱化,但不可否認的是,保險業(yè)發(fā)展到今天,依然高度依賴人力,線下渠道粘性相當重要。

對此,國盛證券研報認為,代理人隊伍脫落對中國平安仍有持續(xù)影響。

為了打破保費增長“桎梏”,馬明哲意在轉型,試圖通過強化“金融+科技”、“金融+生態(tài)”建設,鞏固和提升公司的核心優(yōu)勢。

不過,從年報展示的數(shù)據(jù)來看,科技業(yè)務尚起不到“兩肋插刀”的作用。

2020年,中國平安科技業(yè)務總收入903.75億元,同比增長10.1%;營運利潤和歸屬凈利潤分別同比大增76.4%、128%。值得一提的是,2019年中國平安科技業(yè)務歸母凈利潤同比下滑了75.10%,歸母營運利潤下滑了48.49%。

上下竄動間,其實科技業(yè)務在集團的整體地位還是很低,2020年其營收和凈利潤占比僅為2.3%、4.6%。

中國平安深跌

還有哪些因素?

與銀行、信托、基金等其他類型資金相比,保險資金最大的區(qū)別之處在于負債久期特別長,壽險資金通常會產生十年甚至數(shù)十年的穩(wěn)定現(xiàn)金流入,尤其是在"保險姓保"的監(jiān)管理念的貫徹下,保障性產品占比不斷提升,進一步拉長了保險資金的久期。

據(jù)了解,平安人壽保險資金久期達到15年,需要用長久期的資產匹配長久期的負債。

坐擁龐大且使用期限很長保險資金,中國平安對外投資的底氣很足。

截至2020年12月31日,公司保險資金投資組合規(guī)模達3.74萬億元,較年初增長16.6%,近10年平均總投資收益率為5.3%、平均綜合投資收益率為5.5%, 均高于5%的內含價值長期投資回報假設。

然而,最近一年,平安卻在投資上吃了幾次“癟虧”,匯豐銀行股價大跌,華夏幸福債務違約,這都造成了平安一定的投資資產減值損失,而剛剛花了數(shù)百億元攬下方正集團爛攤子,也要打個問號。

這其中,華夏幸福“爆雷”,直接拉低了平安的凈利潤。

其在一季度公告中披露,中國平安對華夏幸福相關投資資產進行減值計提及估值調整金額為182億元,對稅后歸屬于母公司股東的凈利潤影響金額為100億元,對稅后歸屬于母公司股東的營運利潤影響金額為29億元。

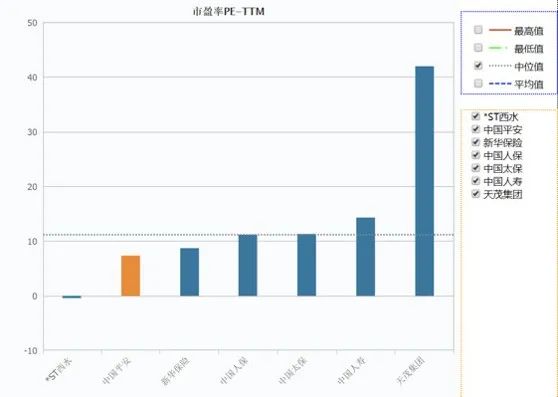

而在上述多重因素“圍攻”下,結果就是中國平安的股價下行程度不僅遠遠高于大盤,也高于整個保險板塊,市盈率低于中國太保、中國人壽、中國人保等同行業(yè)競爭對手。

圖源:WIND

個中原因,節(jié)點財經認為,一方面,正如前文所述,資本市場對中國平安核心業(yè)務增速下滑的擔憂,必然會讓其估值承壓。

另一方面,傳統(tǒng)估值模式下,分析師對多元化經營公司的估值普遍給予折價處理,出發(fā)點之一是考慮到跨領域經營時難以發(fā)揮各個板塊業(yè)務的最大效益,這對于一直以來專注于綜合金融業(yè)務的中國平安來說是不占優(yōu)勢的。就好比伊利和妙可藍多,業(yè)務遍及奶業(yè)全品類的伊利只能享有20倍左右的市盈率,而專注生產、銷售奶酪的妙可藍多市盈率可以高達300倍。

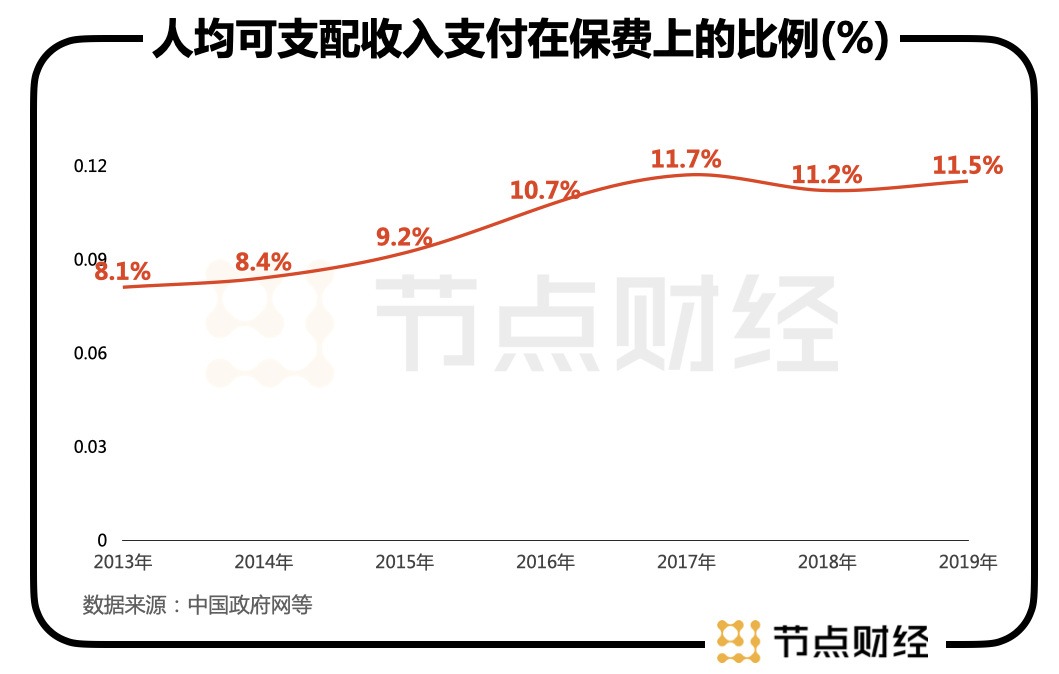

從宏觀層面來看,經過數(shù)十年的普及教育,截至2019年底,我國人均可支配收入支付在保費上的比例已提高到11.5%,深度和密度分別為4.4%和3051元/人,雖然比之發(fā)達國家仍有很長的成長空間,但已經非常接近2014年“保十條”提出的5%和3500元/人的目標,也非常接近2018年全球5.4%的保險深度。

這意味著,我國的保險行業(yè)走到了一個十字路口,后續(xù)無論是代理人發(fā)展還是產品供需的推動,或都面臨著供給側改革。

而在短期遭受疫情重創(chuàng),代理人數(shù)量及質量變化、士氣不振,重疾持續(xù)推動加保的邊際改善效應在明顯減弱,都讓市場對保險行業(yè)長期的增長有些看不清,造成年后保險股跌跌不休,中國平安則由于反向增長的保費收入,成為此番領跌的“頭羊”。

*節(jié)點財經聲明:文章內容僅供參考,文章中的信息或所表述的意見不構成任何投資建議,節(jié)點財經不對因使用本文章所采取的任何行動承擔任何責任。

本文由節(jié)點財經授權億歐發(fā)布,申請文章授權請聯(lián)系原出處。